Guida completa ed aggiornata al bonus facciate, importante agevolazione fiscale sulla casa al test della dichiarazione dei redditi 2023

Come è noto, la mega circolare dell’Agenzia delle Entrate numero 17/E del 26 giugno 2023, ha raccolto i documenti di prassi su tutta una serie di oneri.

Tra questi vi sono i costi ammessi in detrazione grazie al bonus facciate, l’agevolazione fiscale riconosciuta in misura pari al 90 per cento della spesa sostenuta per i periodi d’imposta 2020 e 2021 e ridotta successivamente al 60 per cento per il 2022.

In dichiarazione dei redditi 2023 trova quindi spazio anche la fruizione della prima rata della detrazione relativa a interventi sulle facciate degli edifici effettuati lo scorso anno che le quote residue relative alle precedenti annualità.

Soffermiamoci quindi sulle istruzioni per l’utilizzo del bonus facciate, sottoposto in questi giorni al test dichiarativo.

Il bonus facciate nella dichiarazione dei redditi 2023

- Bonus facciate 2023: la normativa in vigore

- Bonus facciate 2023: i soggetti beneficiari

- L’oggetto del bonus facciate 2023: gli interventi ammessi

- Gli interventi di efficienza energetica

- I limiti di detraibilità del bonus facciate 2023

- Cumulabilità con altre detrazioni

- Cosa fare per ottenere il bonus facciate 2023: nessuna domanda ma occorre la dichiarazione dei redditi. Adempimenti e documentazione necessaria per fruire dell’agevolazione

Bonus facciate 2023: la normativa in vigore

L’art. 1, commi da 219 a 223, della legge 27 dicembre 2019, n. 160 (legge di bilancio 2020), ha previsto una detrazione dall’imposta lorda, c.d. Bonus facciate, pari al 90 per cento delle spese documentate e sostenute nell’anno d’imposta 2020 e 2021, per interventi finalizzati al recupero o restauro della facciata esterna degli edifici esistenti, compresi gli interventi di sola pulitura o tinteggiatura, eseguiti su edifici.

Da ultimo, per effetto dell’art. 1, comma 39, della legge 30 dicembre 2021, n. 234 (legge di bilancio 2022), la detrazione spetta anche per le spese sostenute fino al 31 dicembre 2022; per le spese sostenute nel 2022 la detrazione compete nella misura del 60 per cento.

Bonus facciate 2023: i soggetti beneficiari

L’ampiezza della formulazione normativa del comma 219, dell’articolo 1, della L. numero 160/2019 - che riconosce l’accesso al beneficio ai contribuenti che sostengono spese per la realizzazione degli interventi ivi previsti, senza porre ulteriori condizioni – induce l’Agenzia delle Entrate nella circolare n. 2/E/2020 a ritenere che la predetta detrazione riguardi tutti i contribuenti residenti e non residenti nel territorio dello Stato, a prescindere dalla tipologia di reddito di cui essi siano titolari.

La circolare numero 2/E/2020 esclude che la detrazione possa essere goduta dai soggetti che possiedono esclusivamente redditi assoggettati a tassazione separata o ad imposta sostitutiva, atteso che la detrazione incide sull’imposta lorda. Tuttavia, i predetti soggetti possono optare per le alternative alla fruizione diretta della detrazione (cessione del credito o contributo sotto forma di sconto).

- Detrazione per gli interventi finalizzati al recupero o restauro della facciata esterna degli edifici esistenti

- Circolare Agenzia delle Entrate numero 2/E del 14 febbraio 2020

Ai fini della detrazione, i soggetti beneficiari devono possedere o detenere l’immobile oggetto dell’intervento in base ad un titolo idoneo, al momento di avvio dei lavori o al momento del sostenimento delle spese, se antecedente il predetto avvio.

La data di inizio dei lavori deve risultare dai titoli abilitativi, se previsti, ovvero da una dichiarazione sostitutiva di atto di notorietà, nei modi e termini previsti dal D.P.R. n. 445/2000.

L’oggetto del bonus facciate 2023: gli interventi ammessi

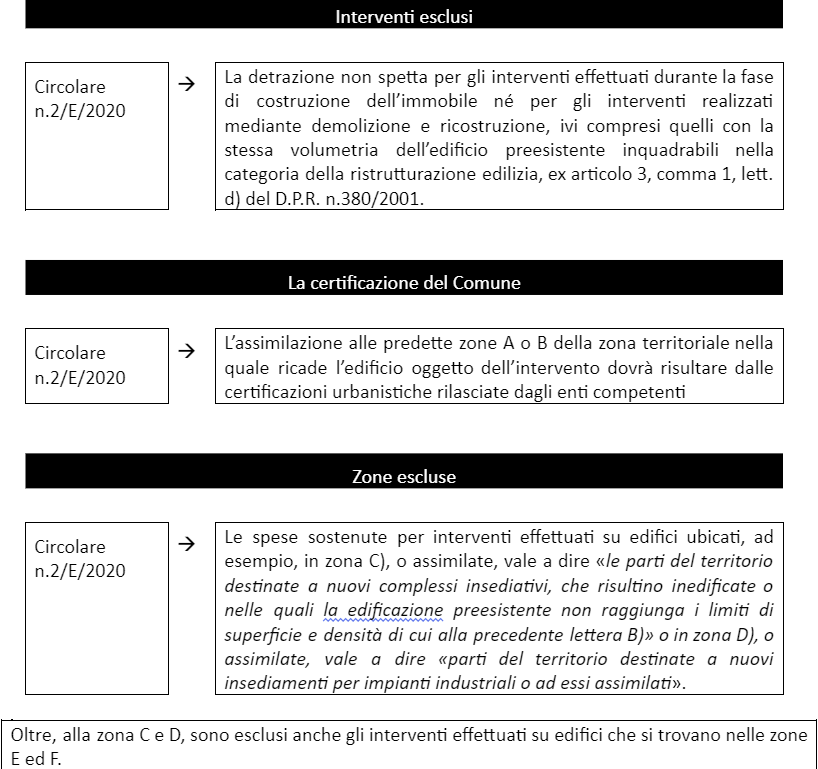

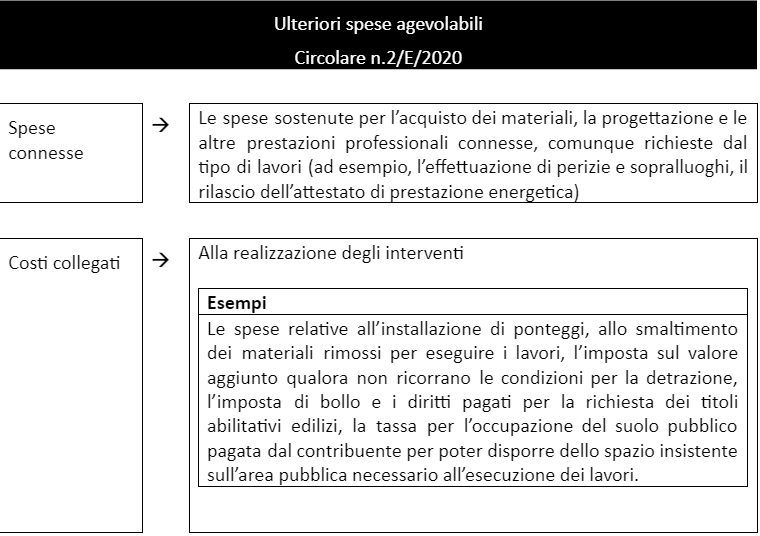

Intento della norma è quello di riconoscere la detrazione ai contribuenti che hanno sostenuto le spese relative ad interventi finalizzati al recupero o restauro della facciata esterna, realizzati su edifici esistenti, parti di edifici esistenti o su unità immobiliari esistenti di qualsiasi categoria catastale, compresi quelli strumentali.

In forza di quanto disposto dai commi 219, 220 e 221, dell’articolo 1, della Legge numero 160/2019, ai fini del riconoscimento del bonus facciate, gli interventi devono essere finalizzati al recupero o restauro della facciata esterna e devono essere realizzati esclusivamente sulle “strutture opache della facciata, su balconi o su ornamenti e fregi”.

L’agevolazione, pertanto, riguarda gli interventi effettuati sull’involucro esterno visibile dell’edificio:

- sia sulla parte anteriore, frontale e principale dell’edificio;

- sia sugli altri lati dello stabile (intero perimetro esterno).

La detrazione non spetta, invece, per gli interventi effettuati sulle facciate interne dell’edificio, fatte salve quelle visibili dalla strada o da suolo ad uso pubblico.

Sono escluse le spese sostenute per gli interventi sulle superfici confinanti con chiostrine, cavedi, cortili e spazi interni, fatte salve quelle visibili dalla strada o da suolo ad uso pubblico, nonché le spese sostenute per la sostituzione di vetrate, infissi, grate, portoni e cancelli.

Gli interventi di efficienza energetica:

In pratica, la concessione del bonus facciate, nell’ipotesi in cui gli interventi non siano di sola pulitura o tinteggiatura esterna, ma siano anche influenti dal punto di vista termico o che interessino oltre il 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio deve soddisfare determinati requisiti.

| INTERVENTI DI RECUPERO O RESTAURO DELLA FACCIATA ESTERNA DEGLI EDIFICI |

|---|

| PULITURA E TINTEGGIATURA ESTERNA SU STRUTTURE OPACHE DELLA FACCIATA |

| INTERVENTI SULLE STRUTTURE OPACHE DELLA FACCIATA COMPLESSIVA DELL’EDIFICIO influenti dal punto di vista termico o che interessano oltre il 10 per cento dell’intonaco della superficie disperdente lorda complessiva dell’edificio |

| INTERVENTI SU BALCONI, ORNAMENTI E FREGI (INCLUSI QUELLI DI SOLA PULITURA O TINTEGGIATURA) |

| ALTRI INTERVENTI PER IL DECORO URBANO |

|---|

| - grondaie,

- pluviali, - parapetti, - cornicioni |

| SOLO SE VISIBILI DALLA STRADA O DA SUOLO AD USO PUBBLICO, SUPERFICI CONFINANTI CON |

|---|

| - chiostrine,

- cavedi, - cortili, - spazi interni, - smaltimento materiale, - cornicioni |

| SPESE CORRELATE AGLI INTERVENTI AGEVOLABILI |

|---|

| - acquisto materiali

- progettazione e altre prestazioni professionali connesse (per esempio, perizie e sopralluoghi e rilascio dell’attestazione di prestazione energetica) - installazione ponteggi - smaltimento materiale - Iva - imposta di bollo - diritti pagati per la richiesta di titoli abitativi edilizi - tassa per l’occupazione del suolo pubblico |

I limiti di detraibilità del bonus facciate 2023

Per le spese sostenute nel 2022 ed effettivamente rimaste a carico del contribuente la detrazione spetta nella misura del 60 per cento.

Non sono stabiliti né un limite massimo di detrazione, né un limite massimo di spesa ammissibile.

Come confermato nella circolare dell’Agenzia delle Entrate numero 17/E/2023, resta fermo il potere dell’Amministrazione finanziaria, nell’ambito dell’attività di controllo, di verificare la congruità tra il costo delle spese sostenute oggetto di detrazione e il valore dei relativi interventi eseguiti.

- Guida alle detrazioni fiscali nella dichiarazione dei redditi 2023

- Circolare dell’Agenzia delle Entrate numero 17 del 2023 (parte tre)

La detrazione va ripartita in 10 quote annuali costanti e di pari importo nell’anno di sostenimento delle spese e in quelli successivi.

L’importo che non trova capienza nell’imposta lorda di ciascun periodo d’imposta non può essere utilizzato in diminuzione dell’imposta dei periodi successivi o chiesto a rimborso.

Ai fini dell’imputazione al periodo d’imposta, per le spese relative ad interventi sulle parti comuni degli edifici rileva la data del bonifico effettuato dal condominio, indipendentemente dalla data di versamento della rata condominiale da parte del singolo condomino.

Trattandosi di una detrazione riconosciuta sulle spese effettivamente sostenute e rimaste a carico del contribuente, la stessa non spetta se le spese sono rimborsate e il rimborso non ha concorso al reddito.

Eventuali contributi ricevuti dal contribuente devono essere sottratti dall’ammontare su cui applicare la detrazione del 60 per cento.

Qualora il contribuente persona fisica, a fronte delle spese agevolabili riceva i contributi in periodi di imposta successivi a quelli in cui ha beneficiato della detrazione, tali contributi devono essere assoggettati a tassazione separata ai sensi dell’art. 17, comma 1, lett. n-bis), del TUIR.

Si considerano, invece, rimaste a carico le spese rimborsate per effetto di contributi che hanno concorso a formare il reddito in capo al contribuente.

Come specificato nella circolare numero 17/E/2023, l’indennizzo assicurativo corrisposto a seguito del verificarsi di un evento che ha comportato un danno all’immobile (generalmente un incendio), non costituendo un rimborso direttamente collegato alle spese necessarie al ripristino dello stabile, non deve essere sottratto dalle spese eventualmente sostenute per l’effettuazione di interventi che danno diritto alla detrazione e che, quindi, potranno considerarsi rimaste interamente a carico dal contribuente.

Cumulabilità con altre detrazioni

Se gli interventi realizzati sono riconducibili a diverse fattispecie agevolabili (ad esempio, alcune spese rientrano nel Bonus facciate e altre nell’Eco bonus), il contribuente può usufruire delle diverse agevolazioni, a condizione che le spese siano contabilizzate distintamente con espresso richiamo alla normativa di riferimento e sempre che siano rispettati i relativi requisiti e adempimenti previsti.

Cosa fare per ottenere il bonus facciate 2023: nessuna domanda ma occorre la dichiarazione dei redditi. Adempimenti e documentazione necessaria per fruire dell’agevolazione:

- pagare le spese sostenute per gli interventi mediante bonifico, bancario o postale (anche on line), dal quale risultino:

- la causale del versamento;

- il codice fiscale del beneficiario della detrazione;

- il numero di partita IVA ovvero il codice fiscale del soggetto, che ha effettuato i lavori, a favore del quale il bonifico è effettuato. L’agevolazione può comunque essere riconosciuta nel caso in cui non sia possibile riportare i riferimenti normativi, sempreché non risulti pregiudicato in maniera definitiva il rispetto da parte degli istituti bancari o postali dell’obbligo di operare la ritenuta. Sono validi anche i bonifici effettuati tramite conti aperti presso gli “istituti di pagamento”, cioè le imprese, diverse dalle banche, autorizzate dalla Banca d’Italia a prestare servizi di pagamento. Su questi bonifici le banche, Poste Italiane SPA e gli istituti di pagamento autorizzati applicano una ritenuta d’acconto dell’8 per cento;

- indicare nella dichiarazione dei redditi i dati catastali identificativi dell’immobile e, se i lavori sono effettuati dal detentore, gli estremi di registrazione dell’atto che ne costituisce titolo e gli altri dati richiesti ai fini del controllo della detrazione; tale adempimento non è richiesto per gli interventi influenti dal punto di vista termico o che interessino oltre il 10 per cento dell’intonaco della superficie disperdente lorda complessiva dell’edificio;

- comunicare preventivamente la data di inizio dei lavori all’azienda sanitaria locale territorialmente competente, mediante raccomandata, quando obbligatoria, secondo le disposizioni in vigore sulla sicurezza dei cantieri;

- conservare ed esibire la seguente documentazione relativa agli interventi realizzati:

- le fatture comprovanti le spese effettivamente sostenute;

- la ricevuta del bonifico attraverso cui è stato effettuato il pagamento;

- le abilitazioni amministrative richieste dalla vigente legislazione edilizia in relazione alla tipologia di lavori da realizzare o, nel caso in cui la normativa edilizia non preveda alcun titolo abilitativo, una dichiarazione sostitutiva dell’atto di notorietà, in cui sia indicata la data di inizio dei lavori ed attestata la circostanza che gli interventi posti in essere rientrano tra quelli agevolabili;

- la copia della domanda di accatastamento, per gli immobili non ancora censiti;

- le ricevute di pagamento dei tributi locali sugli immobili, se dovuti;

- la copia della delibera assembleare di approvazione dell’esecuzione dei lavori, per gli interventi riguardanti parti comuni di edifici residenziali, e la tabella millesimale di ripartizione delle spese;

- la dichiarazione del proprietario di consenso all’esecuzione dei lavori, nel caso gli interventi siano effettuati dal detentore dell’immobile.

Solo per gli interventi influenti dal punto di vista termico, in aggiunta agli adempimenti sopra elencati, i contribuenti sono tenuti ad acquisire e conservare:

- la stampa originale della “scheda descrittiva dell’intervento”, riportante il codice CPID assegnato dal sito ENEA, firmata dal soggetto beneficiario e da un tecnico abilitato;

- l’asseverazione, con la quale un tecnico abilitato certifica la corrispondenza degli interventi effettuati ai requisiti tecnici previsti per ciascuno di essi.

Articolo originale pubblicato su Informazione Fiscale qui: Il bonus facciate nella dichiarazione dei redditi 2023