Prima scadenza per la riforma fiscale: dall'IRPEF alla riscossione, il progetto di revisione del sistema tributario si appresta a diventare sempre più concreto con gli schemi di decreti legislativi messi a punto dalle commissioni di esperti. Il viceministro Leo, intervenuto all'evento Telefisco, conferma: novità in arrivo già dal 2024

Prima scadenza oggi, 20 settembre, per la riforma fiscale: per dare forma agli schemi di decreti legislativi di attuazione da approvare per rendere concreta la revisione del sistema tributario le commissioni di esperti hanno avuto poco più di un mese di tempo.

È questo il tempo concesso per elaborare i diversi capitoli del progetto di modifica del sistema fiscale, dall’IRPEF alla riscossione.

Nella stessa giornata il viceministro all’Economia e alle Finanze Maurizio Leo, intervenuto all’evento Telefisco organizzato dal quotidiano IlSole24Ore, ha confermato un assaggio di novità già dal 2024 precisando che si partirà da quelle che non prevedono copertura. Tra queste il concordato preventivo biennale.

Dopo la corsa contro il tempo di Camera e Senato per arrivare al via libera definitivo sul testo della legge delega, arrivato a inizio agosto, si procede nel calendario di attuazione delle modifiche.

Riforma fiscale: dall’IRPEF alla riscossione, si avvicina la prima scadenza per dare forma alle novità

L’approvazione della legge delega per la riforma fiscale è arrivata il 4 agosto 2023 per arrivare 10 giorni dopo in Gazzetta Ufficiale. .

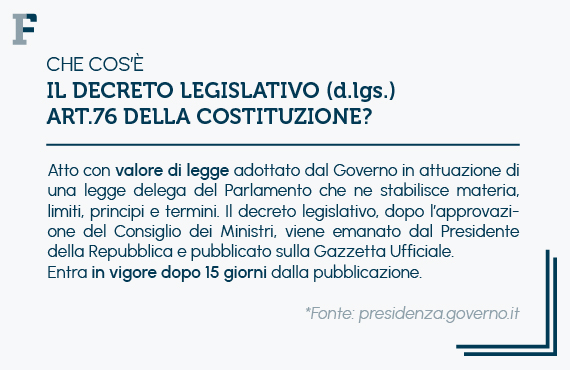

Con l’entrata in vigore del testo il 29 agosto, IRPEF, IVA, IRES, ma anche procedure di adempimenti e riscossione, che dovranno trovare un nuovo assetto, non hanno subito cambiamenti. È partito, però, ufficialmente da questa data il conto alla rovescia per rendere concrete le modifiche inserite nel progetto di riforma fiscale.

Il Governo ha a disposizione 24 mesi per adottare i decreti legislativi e cambiare le regole da seguire.

La scadenza è lunga, ma al traguardo si arriva per tappe intermedie e l’attuale Esecutivo ha parlato fin da principio di introdurre le prime novità già tra la fine di quest’anno e l’inizio del prossimo.

Qualche esempio? L’idea di prevedere la rateizzare del secondo acconto già da questo novembre, o quella di entrare nel 2024 già con una IRPEF rinnovata, con la riduzione di aliquote e scaglioni. Su questo ultimo punto, però, il viceministro sembra arretrare: “Se ci saranno tutte le condizioni passeremo a un sistema a tre aliquote”.

Insomma, il tempo c’è, ma anche la fretta. E subito dopo l’approvazione del testo della legge delega in Parlamento il Ministero dell’Economia e delle Finanze ha istituito con apposito decreto il Comitato tecnico per l’attuazione della riforma fiscale, a cui è stato affidato il coordinamento generale dell’operato svolto da commissioni di esperti impegnati su altrettanti capitoli del progetto di revisione del sistema tributario.

A distanza di poco più di un mese, arriva la prima scadenza che le squadre di lavoro devono rispettare: secondo quanto stabilito dal MEF, entro il 20 settembre 2023 trasmettono gli schemi dei decreti legislativi necessari per attuare la riforma fiscale.

Riforma fiscale: dall’IRPEF alla riscossione, una panoramica delle novità da definire nei decreti legislativi

Ma quali sono i contenuti che dovranno trovare spazio nei testi a cui stanno lavorando in queste settimane le 13 commissioni di esperti?

Per quanto riguarda l’IRPEF, ad esempio, la traccia dettata dal MEF indica la necessità di impacchettare la nuova imposta sul reddito delle persone fisiche garantendo la progressività e la graduale riduzione dell’imposta e il riordino delle deduzioni, degli scaglioni di reddito, delle aliquote, delle detrazioni e dei crediti d’imposta e di riscrivere la norma relative alle diverse categorie di reddito.

“Abbiamo insediato tredici commissioni a cui abbiamo affidato dei compiti particolari, cercando di coinvolgere numerosissimi professionisti. Analizzeremo le loro proposte per dare vita agli schemi di decreti legislativi”.

Ha ricordato Leo durante l’evento Telefisco.

Di seguito una carrellata dei contenuti in via di definizione entro la scadenza del 20 settembre 2023.

| Competenza della commissione | Obiettivi del lavoro svolto |

|---|---|

| Fiscalità internazionale | Assicurare l’adeguamento e la coerenza dell’ordinamento; tributario nazionale alle raccomandazioni OCSE e ai principi stabiliti dall’UE; rendere il sistema di imposizione sul reddito maggiormente competitivo sul piano internazionale; provvedere alla revisione della disciplina della residenza fiscale delle persone fisiche e delle persone giuridiche; recepire la direttiva UE 2022/2523. |

| Statuto dei diritti del contribuente | Revisione della disciplina e garantire i principi della certezza del diritto e del legittimo affidamento del contribuente; garantire una generale applicazione del contraddittorio a pena di nullità, il rafformazione dell’obbligo di motivazione degli atti impositivi, la razionalizzazione della disciplina di interpello, la definizione della disciplina della consulenza giuridica e del diritto di accesso agli atti del procedimento tributario, delle cause di invalidità degli atti impositivi e di quelli della riscossione; potenziare l’esercizio del potere dell’autotutela; istituire il Garante nazionale del contribuente e definirne i compiti. |

| IRPEF | Definire le disposizioni generali garantendo la progressività e la graduale riduzione dell’imposta e del riordino delle deduzioni, degli scaglioni di reddito, delle aliquote, delle detrazioni e dei crediti d’imposta; disciplinare le norma relative alle diverse categorie di reddito. |

| IRES | Revisionare l’aliquota IRES per le finalità agevolative; semplificare il regime di riallineamento dei valori fiscali a quelli contabili; revisionare la disciplina relativa ai componenti a efficacia pluriennale, della deducibilità degli interessi passivi e delle perdite; rivedere la disciplina tributaria delle disposizioni che riguardano il codice della crisi di impresa e dell’insolvenza, ma anche quella in materia di società non operative; riverse la disciplina relativa alle società a ristretta base partecipativa; definire il superamento dell’IRAP. |

| IVA | Ridefinire i presupposti dell’IVA e le operazioni esistenti; razionalizzare il sistema delle aliquote secondo criteri della normativa unionale; riformare la disciplina della detrazione; rivedere il trattamento tributario delle opere d’arte |

| Materia doganale e dell’accisa e delle altre imposte sulla produzione e sui consumi | Ridefinire il quadro normativo e gli assetti generali; rivedere la fattispecie delle controversie doganali; rimodulare i meccanismi impositivi sui prodotti energetici e sull’energia elettrica tenendo conto dell’impatto ambientale; riordinare le agevolazioni di settore; regolare il divieto di vendita a distanza dei prodotti da inalazione senza combustione costituite da sostanze liquide |

| Fiscalità regionale e locale | rivedere le norme del decreto legislativo n. 68 del 2011; razionalizzare i tributi regionali e locali; revisionare il sistema della riscossione delle entrate degli enti locali, anche attraverso forme di cooperazione con lo Stato, e anche il sistema sanzionatorio. |

| Materia dei giochi | Riordinare le disposizioni prevedendo tra l’altro misure per la tutela dei soggetti più vulnerabili, forme di conceertazione tra Stato, regioni ed enti locali; aggiornare la disciplina della struttura delle reti di raccolta del gioco online e dell’assegnazione delle relative concessioni, potenziando il contrasto del gioco illegale e delle infiltrazioni delle organizzazioni criminali nell’offerta di gioco; revisionare la disciplina dei controlli e dell’accertamento dei tributi gravanti sui giochi |

| Adempimenti e versamenti | Razionalizzare gli obblighi ddichiarativi; armonizzare e revisionare i termini degli adempimenti tributari e di versamento |

| Procedimento accertativo | Riformare la disciplina in ottica di semplificazione; riordinare le disposizioni normative concernenti le attività di analisi del rischio, introducendo forme di cooperazione tra le amministrazioni nazionali ed estere che effettuano attività di controllo e prevedendo misure di incentivazione dell’adempimento spontaneo dei contribuenti con il potenziamento dell’adempimento collaborativo e l’introduzione del concordato preventivo biennale |

| Riscossione | Ridefinire il sistema semplificandolo e incrementando l’efficienza con la pianificazione annuale delle procedure di recupero di competenza dell’agente della riscossione e l’attribuzione al MEF del potere di verifica della conformità di tale attività alla programmazione annuale; introdurre il discarico automatico e la revisione della disciplina della responsabilità dell’agente della riscossione, la modifica progressiva delle condizioni di accesso ai piani di rateazione, il potenziamento dell’attività di riscossione coattiva dell’agente della riscossione e l’individuazione di un nuovo modello organizzativo del sistema nazionale della riscossione |

| Contenzioso | potenziare la digitalizzazione della giustizia tributaria; prevedere interventi di deflazione del processo favorendo anche la definizione agevolata delle liti pendenti; ridefinire l’assetto territoriale delle corti di giustizia tributaria |

| Sanzioni | Migliorare la proporzionalità; razionalizzare il sistema amministrativo e penale; rivedere i rapporti tra processo penale e tributario; prevedere specifici regimi premiali; riordinare il sistema sanzionatorio in materia di accisa e di altre imposte indirette sulla produzione e sui consumi. |

Riforma fiscale: dall’IRPEF alla riscossione, le tappe per arrivare alle novità

Le commissioni, in ogni caso, inviano una prima impostazione dei decreti legislativi, non si mettono a punto nella loro versione definitiva i testi che effettivamente andranno a modificare in più punti la normativa italiana.

Una volta ricevuti gli schemi, infatti, il Comitato di coordinamento generale dovrà verificarne la coerenza complessiva con i principi ed i criteri direttivi, generali e specifici indicati dalla legge delega.

Solo dopo questo ulteriore passaggio, si procederà verso l’approvazione dei decreti legislativi che renderanno concreta la riforma fiscale.

Al di là dell’iter da seguire, anticipa Leo, si avanzerà per fasi:

“La prima è quella dei provvedimenti che non richiedono copertura, come i procedimenti o il calendario delle dichiarazioni ma anche il contenzioso e l’accertamento. Poi dovremo misurare le risorse a disposizione per capire quali misure potremo mandare in vigore da gennaio 2024, qui ci sarà un secondo gruppo di interventi. Infine, il terzo momento sarà quello delle norme che richiederanno risorse più impegnative.”

Articolo originale pubblicato su Informazione Fiscale qui: Riforma fiscale: dall’IRPEF alla riscossione, prima scadenza per dare forma alle novità