Come funziona l'accesso dei verificatori all'interno dell'azienda, dello studio professionale o dell'abitazione?

Il potere di verifica – disciplinato dall’art. 52 del DPR n. 633/1972, richiamato dall’articolo 33 del DPR n. 600/1973 – è fra quelli più importanti attribuiti agli uffici, in quanto incide maggiormente sulle libertà, costituzionalmente garantite, della persona e del domicilio, e che per il contribuente verificato, si concretizzano in obblighi di pati, che proprio in ragione della particolare vis cogente, sono soggetti a particolari limitazioni.

In pratica, i verificatori, possono entrare in azienda ovvero presso lo studio professionale ovvero presso l’abitazione, a determinate condizioni.

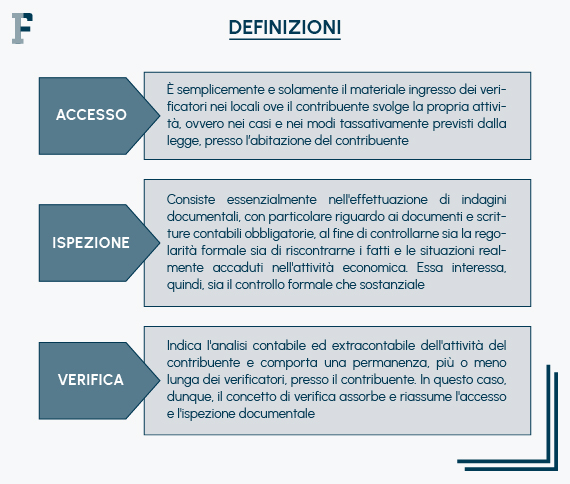

Vediamo, quindi, gli aspetti di carattere generale dell’attività di verifica nel suo complesso.

L’autorizzazione all’accesso

L’accesso da parte dei verificatori può essere effettuato solo con apposita autorizzazione scritta, rilasciata dal capo dell’Ufficio che ordina la verifica, e deve contenere:

- il nominativo e i poteri del soggetto che dispone la verifica;

- l’ordine di accedere;

- l’indicazione del soggetto da verificare;

- le ragioni del controllo;

- le effettive esigenze d’indagine esterna;

- l’indicazione che la verifica, salvo casi eccezionali e urgenti adeguatamente documentati, si svolgerà durante l’orario ordinario di esercizio dell’attività e con modalità tali da arrecare la minore turbativa possibile allo svolgimento dell’attività stessa nonché alle relazioni commerciali o professionali;

- le annualità da verificare;

- la data dell’inizio della verifica;

- la sottoscrizione del soggetto che autorizza la verifica.

In caso di opposizione all’accesso, i verificatori civili, con l’ausilio della Guardia di Finanza o di altro organo di polizia, possono ugualmente effettuare l’accesso. In questo caso, il contribuente è esposto alle conseguenze amministrative (articolo 11 del Dlgs. n. 471/97) e penali (art. 337 c.p.p.).

Ricordiamo che l’articolo 35 della Legge n. 4/1929, tuttora in vigore, dispone che:

“....gli ufficiali o gli agenti di polizia tributaria hanno facoltà di accedere in qualunque ora negli esercizi pubblici e in ogni locale adibito ad una azienda industriale o commerciale ed eseguirvi verificazioni e ricerche.”

Pur se l’interpretazione letterale dell’espressione “qualunque ora” lascerebbe intendere che l’accesso possa avvenire in qualsiasi ora, per prassi consolidata, l’espressione “qualunque ora” va legata all’orario di normale apertura delle aziende o altro ufficio.

Ciò significa che, se l’orario normale dell’attività è quello serale o notturno (ristoranti, bar, cinema, discoteche, ecc.), l’accesso è permesso anche in tali ore.

In forza di quanto disposto dall’art. 43 del codice civile, “il domicilio di una persona è nel luogo in cui essa ha stabilito la sede principale dei suoi affari e interessi” mentre “la residenza è nel luogo in cui la persona ha la dimora abituale”.

Come indicato dalla Guardia di Finanza, nella circolare n. 1 del 2018:

“L’esame sistematico delle citate disposizioni induce a ritenere che, ai fini dell’art. 52 del DPR. n. 633/1972, assuma rilievo il luogo ove il soggetto ha stabilito il centro effettivo della propria vita domestica, risultando insufficiente la mera predisposizione di alcuni vani o spazi dell’immobile per il saltuario pernottamento o la consumazione di pasti, né tantomeno la semplice dichiarazione del titolare di usarli a tale scopo o, peggio, la mendace qualificazione. In altri termini, si può parlare di abitazione ai fini della disciplina in argomento solo in caso di effettiva destinazione di un certo luogo allo svolgimento di attività rientranti nella sfera privata ed intima della persona e della propria famiglia.”

Accesso in locali a uso promiscuo

Una delle questioni maggiormente dibattute è costituita dall’accesso in locali cosiddetti promiscui.

L’uso promiscuo dei locali si verifica non solo nella ipotesi in cui i medesimi ambienti siano contestualmente utilizzati per la vita familiare e per l’attività professionale o aziendale, ma ogni qual volta siano comunicanti internamente.

L’accesso in locali adibiti, oltre che all’esercizio di attività economiche, agricole e professionali, anche ad abitazione, è consentito su autorizzazione del Procuratore della Repubblica territorialmente competente, fermo restando l’apposito ordine di accesso del Capo dell’Ufficio che dispone la verifica.

Il provvedimento dell’Autorità Giudiziaria, che autorizza l’accesso nei locali ad uso promiscuo, deve considerarsi atto dovuto, se pur rilasciato dopo un attento esame della richiesta, che assolve ad una funzione formale di controllo della sussistenza dei presupposti di legittimità richiesti dalla norma, in quanto non sono necessari i gravi indizi, come per l’accesso effettuato esclusivamente nel domicilio, essendo in re ipsa l’accesso preordinato ad una ordinaria attività di ispezione fiscale.

Per locali adibiti “anche ad abitazione” si intendono quelli ove sia contestualmente individuata la sede di esercizio dell’attività commerciale, agricola o professionale e l’abitazione privata.

Quindi, l’uso promiscuo dei locali si verifica non solo nella ipotesi in cui i medesimi ambienti siano contestualmente utilizzati per la vita familiare e per l’attività imprenditoriale e/o professionale, ma ogni qual volta la comunicazione interna consenta il trasferimento di documenti propri dell’attività commerciale o professionale nei locali abitativi.

Gli immobili utilizzati ad uso aziendale/familiare dal legale rappresentante della società, collegati fra loro solo esternamente e non internamente, non possono essere considerati locali ad uso promiscuo, così che i verificatori non hanno necessità dell’autorizzazione del Procuratore della Repubblica per accedervi.

Infatti, la “promiscuità” dei locali destinatari di accesso ispettivo fiscale dipende, esclusivamente, dalla circostanza di fatto che vi sia una:

“agevole possibilità di comunicazione interna.”

L’autorizzazione del magistrato non risulta invece necessaria per accedere, per esempio, in uno stabilimento industriale, dove internamente insistono locali adibiti ad abitazione del proprietario, del personale ovvero del custode, a meno che i verificatori non debbano accedere proprio in detti locali.

Il concetto di “locali destinati all’esercizio” delle attività oggetto di verifica è comunque meno ampio di quello di “immobile”, poiché individua esclusivamente quelli nei quali l’attività viene esercitata, ben potendo i “locali” costituire parte degli immobili nei quali si trovano (si pensi ai locali destinati alle attività professionali collocati in condomini nei quali, in ipotesi, si trovi anche l’abitazione del contribuente).

Le ragioni del controllo

La Legge n. 212 del 2000, al comma 2 dell’articolo 12, prevede che quando venga iniziata la verifica, il contribuente abbia il diritto di essere informato delle ragioni che l’abbiano giustificata.

Tale norma riveste un significato particolare: infatti, prima della sua introduzione al contribuente non erano noti i motivi per i quali si effettuava la verifica (si deve ritenere che la norma riguardi anche gli accessi).

Al di là del potere, dovere dell’amministrazione finanziaria di controllare l’esatto adempimento degli obblighi fiscali da parte dei contribuenti, per dare concretezza al dettato legislativo e alla volontà parlamentare, l’ordine di accesso – rispetto allo Statuto del contribuente – deve contenere i motivi che hanno indotto l’amministrazione ad effettuare il controllo nei confronti di quel contribuente

Il luogo di esecuzione della verifica

L’articolo 12, comma 3, della Legge n. 212 del 2000 stabilisce che:

“su richiesta del contribuente, l’esame dei documenti amministrativi e contabili può essere effettuato nell’ufficio dei verificatori o presso il professionista che lo assiste o rappresenta.”

Sul punto, la circolare n. 1/2018 della Guardia di Finanza ritiene che detta norma sancisca:

“una facoltà del contribuente e non può essere interpretato per ricavarne, con un ragionamento a contrario, un divieto per i verificatori di “spostare” il controllo in ufficio in assenza di una richiesta del contribuente.”

Resta fermo che, l’articolo 12, comma 1, della Legge n. 212/2000 condiziona la possibilità di accedere presso i locali destinati all’esercizio di attività di impresa o di lavoro autonomo alla sussistenza di:

“effettive esigenze di indagine e controllo sul luogo.”

In pratica, il potere di accesso può essere esercitato quando sia richiesto dalla necessità di ricercare in modo efficace le prove di eventuali violazioni tributarie, altrimenti non individuabili nonché dall’opportunità di effettuare rilevamenti fisici ed operazioni di riscontro materiale o documentale non altrimenti eseguibili, se non presso il luogo in cui il contribuente svolge la propria attività.

La permanenza dei verificatori

La permanenza degli operatori civili o militari dell’amministrazione finanziaria, dovuta a verifiche presso la sede del contribuente, non può superare i 30 giorni lavorativi, prorogabili per ulteriori 30 giorni, nei casi di particolare complessità dell’indagine individuati e motivati dal dirigente dell’ufficio.

Gli operatori possono ritornare nella sede del contribuente, decorso tale periodo, per esaminare le osservazioni e le richieste eventualmente presentate dal contribuente dopo la conclusione delle operazioni di verifica ovvero, previo assenso motivato del dirigente dell’ufficio, per specifiche ragioni.

Il periodo di permanenza presso la sede del contribuente di cui al primo periodo, così come l’eventuale proroga ivi prevista, non può essere superiore a 15 giorni lavorativi contenuti nell’arco di non più di un trimestre, in tutti i casi in cui la verifica sia svolta presso la sede di imprese in contabilità semplificata e lavoratori autonomi.

In entrambi i casi, ai fini del computo dei giorni lavorativi, devono essere considerati i giorni di effettiva presenza degli operatori civili o militari dell’Amministrazione finanziaria presso la sede del contribuente.

Alla violazione del termine di permanenza non è ricollegata dalla legge alcuna conseguenza: né inutilizzabilità delle prove raccolte, né la nullità degli atti di accertamento compiuti, attesa la mancanza di una specifica norma sanzionatoria.

Il rifiuto di esibizione

Il primo giorno di apertura della verifica, i verificatori richiedono i libri, registri e scritture contabili, che si estende a tutti i libri, registri, documenti e scritture, compresi quelli la cui tenuta e conservazione non sono obbligatorie, che si trovano nei locali in cui l’accesso viene eseguito, o che sono comunque accessibili tramite apparecchiature informatiche installate in detti locali.

I libri, registri, scritture e documenti di cui è rifiutata l’esibizione non possono essere presi in considerazione a favore del contribuente ai fini dell’accertamento in sede amministrativa o contenziosa. Per rifiuto d’esibizione si intendono anche la dichiarazione di non possedere i libri, registri, documenti e scritture e la sottrazione di essi alla ispezione.

Il contribuente, quindi, a fronte di una specifica richiesta documentale, è tenuto a produrre agli organi di controllo i registri e la documentazione contabile/extracontabile afferente la propria attività economica.

In caso contrario, il soggetto verificato - per esplicita previsione di legge - subisce una compressione delle sue capacità difensive, non potendo più opporre in sede amministrativa e giudiziale i documenti non esibiti in precedenza.

Articolo originale pubblicato su Informazione Fiscale qui: Accessi, ispezioni e verifiche: il quadro normativo generale